พี่หมอแป๊ะ (Thai VI User : reiter) เขียนวิธีการคำนวนมูลค่าหุ้นโดยใช้ DCF แบบเข้าใจง่ายดีครับ เหมาะสำหรับคนที่อยากเริ่มลองใช้วิธีนี้ในการหามูลค่าหุ้นดูบ้าง

####

1. ว่ากันตามทฤษฎีทางการเงินการวัดมูลค่าหุ้นด้วย model ของ DCF ( Discounted Cash Flow ) จัดเป็นการวัดมูลค่าหุ้นที่แม่นยำที่สุด เพราะเป็นการประเมินมูลค่าหุ้นจากการนำกระแสเงินสดอิสระทั้งหมดที่บริษัทจะผลิตได้ ตั้งแต่วันนี้จนไปถึงอนันตกาล

2. คำถามแรกคือ กระแสเงินสดอิสระ ( Free Cash Flow : FCF ) คืออะไร,

FCF ก็คือ กระแสเงินสดที่เกิดจากกำไรอันเป็นรูปเงินสดจากการดำเนินงานของบริษัท ลบด้วยจำนวนเงินที่จะเก็บไว้ลงทุนต่อและเงินที่ต้องเก็บไว้ใช้เป็นทุนหมุนเวียนภายในบริษัท

( เขียนเป็นสมการจะได้เป็น : FCF = Operating Cash Flow – [ Capital Expenditure + Change in Working capital ] )

3. แล้วทำไมการวัดมูลค่าบริษัทด้วย Summation of FCF ถึงมีความแม่นยำสูงสุด?

คำตอบก็คือเป็นเพราะ FCF เป็นสิ่งที่สะท้อนผลการดำเนินงานของบริษัทได้ดีที่สุด เนื่องจาก FCF เป็นตัวที่บ่งบอกว่าบริษัทผลิต”เงินสด” ที่สามารถเอาไปทำอะไรก็ได้ ( รวมทั้งเอามาจ่ายเป็นปันผลให้ ผถห. ) ได้มากน้อยแค่ไหน

…. แน่นอนว่าเราลงทุนกับบริษัทใดบริษัทหนึ่ง เราก็ย่อมจะคาดหวังว่าบริษัทจะเป็น”เครื่องจักรผลิตเงินสด” ให้เรา ดังนั้นการวัดที่กระแสเงินสดอิสระที่บริษัทจะผลิตได้ ย่อมเป็นการวัดที่ตรงประเด็นต่อนลท.ที่สุด ( การวัดที่กำไรสุทธิอย่างเดียว อาจไม่บอกอะไรมาก เพราะธุรกิจบางประเภทอาจจะต้องลงทุนตลอดเวลา ได้กำไรมาเท่าไรก็ต้องเอากำไรไปแปลงเป็นเครื่องจักรเสียหมด ไม่เหลือ”เงินสด”ลงมาถึงผถห. )

4. กลับมาที่สมการ FCF = OCF – [ CAPEX + CWC ] ผมจะอธิบายตัวแปรในสมการแต่ละตัวอย่างละเอียด

5. เริ่มจาก Operating cash flow ( OCF ) : OCF คือกระแสเงินสดที่ไหลเข้าบริษัทจากการดำเนินงาน ซึ่งวิธีคำนวณก็ง่ายๆ นั่นคือเอากำไรสุทธิของบริษัท มาบวกคืนด้วยรายการค่าใช้จ่ายที่ไม่ใช่เงินสด ซึ่งก็ก็คือค่าเสื่อมและค่าความนิยม ( Depreciation and Amortization ) หรือเขียนเป็นสมการจะได้เป็น : OCF = Net Profit + DA

อย่างไรก็ตาม นลท.บางท่าน อาจจะใช้ OCF = EBIT x ( 1 – T ) + DA แทน, เหตุที่ใช้ EBIT x ( 1 – T ) แทน Net Profit เพราะถือว่า Interest เป็นผลตอบแทนของเจ้าหนี้ เลยต้องนำมาบวกคืน แต่สำหรับความเห็นผม ผมเห็นว่า Interest เป็นรายจ่ายที่เป็นเงินสดจริงๆ เลยไม่ได้นำมาบวกกลับเวลาคิด FCF

DA เราสามารถหาออกมาได้จากงบกระแสเงินสดจากการดำเนินงานของบริษัท

6. ตัวแปรตัวต่อมาที่ผมจะพูดถึงคือ Capital Expenditure ( CAPEX ) : CAPEX คือค่าใช้จ่ายในการลงทุนเพื่อซื้อสินทรัพย์มาใช้ในการดำเนินงานของบริษัท เช่น ซื้อที่ดิน ซื้อเครื่องจักรใหม่ ซื้อคอมพิวเตอร์ใหม่ เป็นต้น, CAPEX ปกติจะมีด้วยกันสองส่วนคือ Investing CAPEX ( CAPEX ที่ใฃ้เพื่อซื้อสินทรัพย์ใหม่ ) และ Maintainance CAPEX ( CAPEX ที่ใช้ในการทำนุบำรุงสินทรัพย์เก่าให้อยู่ในสภาพที่ใช้การได้ )

CAPEX เราสามารถหาได้จากงบกระแสเงินสดจากการลงทุนของบริษัท

7. ตัวแปรสุดท้ายที่ผมจะพูดถึงก็คือ Working Capital ( WC ) : WC ก็คือเงินที่บริษัทต้องใช้เพื่อเป็นทุนหมุนเวียนในการบริหารบริษัท เพราะในการทำการค้าบริษัทมักจะจำเป็นที่จะต้องให้ credit กับลูกค้า จึงจำเป็นจะต้องมีเงินสดจำนวนหนึ่งไว้หมุนเวียนก่อน ขณะที่ยังเก็บเงินจากลูกค้าไม่ได้ ( อย่างไรก็ดี บริษัทก็มักจะได้ credit จาก supplier ด้วย หากเครดิตจาก supplier ยาวนานกว่า credit ที่ให้ลูกค้า บริษัทก็อาจจะแทบไม่ได้ต้องใช้เงินทุนหมุนเวียนเลยก็ได้ )

สรุปออกมาเป็นสูตรง่ายๆว่า WC = ทรัพย์สินหมุนเวียน ( ซึ่งส่วนใหญ่จะเป็นลูกหนี้การค้าของบริษัท ) – หนี้สินหมุนเวียน ( ซึ่งส่วนใหญ่จะเป็นหนี้ที่ติด supplier ไว้ )

แต่สูตรที่เราใช้คำนวณนั้นเป็น Change in Working Capital ( CWC ) เนื่องจากเราต้องการรู้ว่าในแต่ละรอบปีที่เราจะคำนวณ FCF บริษัทจะต้องกันเงินไว้ใช้หมุนเวียน เพิ่มหรือลดลงเท่าไร

ซึ่ง CWC คำนวณได้จาก : WC ปีที่เราคิด – WC ปีก่อนหน้านั้น 1 ปี = ( ทรัพย์สินหมุนเวียนปีที่เราคิด – หนี้สินหมุนเวียนปีที่เราคิด ) – ( ทรัพย์สินหมุนเวียนปีก่อน – หนี้สินหมุนเวียนปีก่อน )

ตัวแปรที่ใช้คำนวณ CWC อันได้แก่ ทรัพย์สินหมุนเวียน และหนี้สินหมุนเวียน สามารถหาได้จากงบดุล

8. หลังจากเราหาตัวแปรต่างๆ ( อันได้แก่ OCF, CAPEX, WC ) ได้ครบ เราก็จะสามารถหา FCF ออกมาได้ ( การหา OCF, CAPEX, WC ในอนาคต จะกล่าวถึงในบทความต่อไป บทความนี้จะขอพูดแต่ concept การคิดคร่าวๆก่อน ) หลังจากนั้นเราก็เอา FCF มาบวกกันเสีย แล้วเอาหนี้มาลบออกเราก็จะได้มูลค่าของกิจการ

มูลค่าของกิจการ ( Market Cap ) = ( FCF ปีที่ 1 + FCF ปีที่ 2 + FCF ปีที่ 3 + …. + FCF ปีที่อนันต์ ) – หนี้ของบริษัท

9. การคำนวณแบบข้างบนดูเหมือนว่าน่าจะถูก แต่สิ่งหนึ่งที่เราลืมคิดไปก็คือว่า เงิน 100 บาทในอีก 10 ปีข้างหน้า มีมูลค่าไม่เท่ากับเงิน 100 บาทในวันนี้

10. ผมจะลองยกตัวอย่างง่ายๆ ประกอบความเข้าใจ สมมติว่ามีเศรษฐีใจบุญคนนึงจะมาแจกเงินให้คุณ 100 บาท แล้วเค้าให้คุณเลือกว่า คุณจะเอาเงินตอนนี้เลยหรือ รออีกหนึ่งปีค่อยมาเอาก็ได้ แน่นอนว่าเราก็ต้องเลือกที่จะเอาตอนนี้เลย เพราะถ้าเราเลือกเอาตอนนี้แล้วเราเอาไปฝากประจำหนึ่งปี เงิน 100 จะงอกเงยเป็น 102 บาท แตกต่างจากการที่เรารออีก 1 ปี ค่อยไปเอา ที่มูลค่ามันก็ยัง 100 บาทเท่าเดิม

11. จากตัวอย่างในข้อ 10 ผู้อ่านคงเห็นแล้วว่าเงิน 100 บาทในวันนี้ มีค่ามากกว่าเงิน 100 บาทที่จะได้ในอีก 1 ปีข้างหน้าแน่ๆ แต่คำถามต่อไปที่จะต้องคิดก็คือว่า แล้วเงิน 100 บาทที่จะได้ในอีก 1 ปีข้างหน้า มีค่าเท่าไรกันแน่ถ้าเทียบเป็นมูลค่าในวันนี้ ?

ถ้าคิดง่ายๆว่า เราจะเอาไปฝากประจำ 1 ปี แล้วได้ดอก 2% ดังนั้นเงิน 100 บาทในอีก 1 ปีข้างหน้า จะมีค่าเท่ากับ 100 / 1.02 = 98.04 บาท ( แปลง่ายๆอีกที เงิน 100 บาทใน 1 ปีข้างหน้า มีมูลค่าเทียบเท่ากับเงิน 98.04 บาทในวันนี้ เพราะเงิน 98.04 บาทสามารถเอาไปฝากประจำ 1 ปี ได้ดอก 2% แล้วงอกเงยเป็น 100 บาทได้ [ 98.04 x 1.02 = 100 ] )

12. แล้วถามต่อว่าเงิน 100 บาที่เราจะได้ในอีก 2 ปี, 3ปี, 4ปี…. nปี ข้างหน้าจะมีมูลค่าเทียบเป็นเท่าไรในวันนี้?

คำตอบก็ไม่ยาก คิดแบบฝากประจำดอกเบี้ยทบต้น 2% / yr เหมือนเดิม จะได้ว่าเงิน 100 บาทในอีก 2 ปีข้างหน้า จะมีค่าเท่ากับ 100 / ( 1.02 )^2 = 96.11 บาท เพราะเงิน 96.11 บาทสามารถเอาไปฝากประจำได้ดอก 2% /yr ( ทบต้น ) แล้วงอกเงยเป็น 100 บาทได้ [ 96.11 x 1.02 x 1.02 = 100 ] ซึ่งถ้าเราเอามาคิดเป็นปีที่ n ก็จะได้ว่าเงิน 100 บาทในปีที่ n มีมูลค่าเท่ากับ 100 / ( 1.02 )^n

13. ที่นี้ถามว่า ถ้าเรามองไปที่บริษัท บริษัทหนึ่ง เงิน 100 บาท ที่บริษัทจะผลิตได้ในอีก 1 ปี ข้างหน้าจะมีมูลค่าเท่าใดเทียบกับปัจจุบัน แน่นอนว่าเราต้อง”คิดลด” มากกว่าการแค่เอาเงินไปฝากธนาคาร เพราะการทำธุรกิจมีความเสี่ยงมากกว่าการได้ดอกเบี้ยจากธนาคารมาก ตรงนี้ถ้าจะเปรียบเทียบง่ายๆให้เห็นภาพ การซื้อหุ้นกู้ของบลจ. เค้าจะให้ดอกกับเรามากกว่าดอกของธนาคาร หรือพันธบัตรรัฐบาล ( เพราะการลงทุนให้บลจ. กู้ มีความเสี่ยงมากกว่าการให้ธนาคาร หรือรบ.กู้ )

แม้แต่หุ้นกู้ด้วยกัน บริษัทที่มีความเสี่ยงมากย่อมจะต้องเสนอดอกเบี้ยที่มากกว่าเพื่อดึงดูดให้นลท.ซื้อหุ้นกู้ของตัวเอง ผมจะยกตัวอย่างง่าย ถ้า CAWOW ออกหุ้นกู้มาดอก 7% ก็คงไม่มีใครยอมชื้อ เพราะมีความเสี่ยงสูงมากที่ CAWOW จะขาดทุนย่อยยับจนไม่มีเงินมาจ่ายคืนหุ้นกู้ ( CAWOW อาจจะต้องให้ดอก 20% มาล่อ ถึงจะคุ้มค่าเสี่ยง ) แต่ทำนองตรงข้าม ถ้า CPALL ออกหุ้นกู้ดอก 7% มา ก็คงมีนลท.มากมายแย่งกันไปซื้อ เพราะรู้แน่ๆ ว่า CPALL จะกำไรมากพอมาจ่ายดอกจ่ายต้นคืนให้กับเรา

14. จากตัวอย่างในข้อ 13 ผมจะใช้แนวคิดในเรื่องดอกเบี้ยของหุ้นกู้มาอธิบายเรื่องมูลค่าของเงินสดในอนาคต

สมมติเราลงทุนใน CAWOW แล้วเราคาดหวังว่าในอนาคตอีก 1 ปี CAWOW จะผลิตเงินสดให้เรา 100 บาท ถามว่าเงิน 100 บาทที่เราคาดหวังจาก CAWOW ในอีก 1 ปี ควรจะมีมูลค่าเท่าไรในปัจจุบัน คำตอบคือจะมีมูลค่าเพียง 100 / 1.2 = 83.33 บาท เพราะเงิน 83.33 บาทสามารถเอาไปซื้อหุ้นกู้ของ CAWOW ดอก 20% /yr แล้วงอกเงยเป็น 100 บาทได้ [ 83.33 x 1.20 = 100 ] และในทำนองเดียวกันเงิน 100 บาทที่เราคาดหวังว่าจะได้จาก CPALL ในอีก 1 ปีข้างหน้าจะมีมูลค่าในวันนี้เท่ากับ 100 / 1.07 = 93.45 บาท

15. การที่เราคำนวณว่าเงินในอีก 1, 2, 3,….. n ปี ข้างหน้าจะมีมูลค่าเทียบเท่าเป็นเงินกี่บาทในปัจจุบัน ดังที่ผมคำนวณให้ดูข้างต้น ภาษานักการเงินเค้าเรียกกันว่า “การคิดลด” และการนำกระแสเงินสดที่คาดหวังในแต่ละปี มาคิดลด แล้วก็นำมารวมกันเพื่อหามูลค่าของกิจการ เราเรียกว่า “Discounted cash flow ( การคิดลดกระแสเงินสด )”

16. คำถามต่อมาก็คิอ แล้วหุ้นตัวไหน เราควรจะคิดลดเท่าไร อันที่จริงการหาตัวเลขมาคิดลด มีสูตรคำนวณที่เรียกว่า WACC ( Weighted average cost of capitol ) แต่เนื่องจากผมจะพยายามนำเสนอการทำ DCF แบบง่ายๆ เลยตัดการคำนวณตรงนี้ทิ้งไป และว่ากันตามจริง ผมก็ไม่ค่อยเชื่อการคำนวณของ WACC ด้วยซ้ำ เพราะการคำนวณ WACC ต้องอาศัยค่า Beta ของหุ้น ซึ่งสมมติฐานสำคัญของการใช้ Beta ก็คือตลาดหุ้นมีประสิทธิภาพตลอดเวลา ซึ่งผมเองในฐานะ Value Investor ไม่เคยเชื่อว่าตลาดจะมีประสิทธิภาพ

17. แล้วผมคิดลดอย่างไร? ผมคิดลดโดยอาศัยการดูข้อมูลเชิงคุณภาพของบริษัทเอา อย่างเช่นกรณีของ CPALL ผมอาจจะคิดลดสักแค่ 7 -8% แต่กรณีของ N-PARK ผมอาจจะใช้ที่ 12 -13% และส่วนใหญ่ผมจะคิดลดไว้หลายๆ ค่า แล้วมาดูต่อว่ามูลค่าของกิจกา ที่เราคิดโดยอาศัยการคิดลดเยอะๆ นั้น มากน้อยกว่าราคาในกระดานอย่างไร เพื่อเป็นการเผื่อ MOS ไปเลย

18. โดยสรุป เราจะได้สมการออกมาว่า

มูลค่าของกิจการ ( Market Cap ) = ( [FCF ปีที่ 1 / 1.0X] + [FCF ปีที่ 2 / 1.0X^2] +[ FCF ปีที่ 3/1.0X^3] + …. + [FCF ปีที่อนันต์ / 1.0x^อนันต์] ) – หนี้ของบริษัท

บทความหน้าผมจะพูดถึง practical point ในการหาตัวแปรต่างๆมาใส่ในสมการ รวมทั้งตัวอย่างการคำนวณสักหนึ่งตัวอย่าง

DCF made easy ( 1 )

โดย นพ.ปฐมพงษ์ อึ๊งประเสริฐ (reiter)

http://reitertvi.wordpress.com/

February 28, 2011

####

DCF made easy (2)

March 7, 2011

1. บทความนี้จะพูดถึง practical point ในการทำ DCF

2. คำถามแรกเลยก็คือ ผมประเมิน FV ของหุ้นด้วย model DCF ทุกตัวหรือไม่ คำตอบก็คือไม่ และแทบจะเป็นหุ้นส่วนน้อยด้วยซ้ำที่ผมใช้ model DCF ในการประเมิน เหตุก็เพราะว่าการประเมิน FV ด้วยวิธีนี้ เราจำเป็นต้องมีข้อมูลตัวเลขหลายๆตัว ทั้งงบลงทุนในอนาคต ค่าเสื่อม WC ซึ่งบางครั้งบริษัทอาจจะไม่ได้เปิดเผยตัวเลขเหล่านี้ออกมา ทำให้การประมาณการของเราไม่แม่นยำ และการประเมิน FV ด้วยวิธี DCF หากเราปรับค่าตัวแปรบางตัวออกไปเพียงเล็กน้อย ผลลัพธ์ที่ออกมา อาจจะต่างกันได้มากๆ

อีกทั้งความเห็นส่วนตัว ผมมองว่า DCF เป็นการประเมินที่ให้ sense ของความถูกแพงของราคาได้น้อย เมื่อเทียบกับการประเมินด้วย PE ratio

3. แล้วหุ้นประเภทไหนที่ผมจะใช้ model DCF? คำตอบก็คือผมมักจะใช้กับหุ้นที่กระแสเงินสดดีมากๆ แต่ Earning ไม่ได้ดีตามกระแสเงินสด ( เฃ่น อาจจะมีค่าเสื่อมมากๆ ) ซึ่งมักจะทำให้พีอีดูแพงเกินจริง เมื่อเทียบกับความสามารถในการผลิตเงินสดของบริษัท ( หุ้นเหล่านี้มักเป็นบริษัทในกลุ่มสาธารณูปโภค ค้าปลีก )

4. ในที่นี้ผมจะลองยกตัวอย่างการคิด DCF ของหุ้นตัวหนึ่ง ที่เข้าข่ายคุณสมบัติดังข้อสามคือ EASTW,

EASTW เป็นบริษัทที่ผูกขาดการส่งน้ำดิบให้โรงงานอุตสาหกรรมในเขตมาบตาพุด ผมสนใจบริษัทนี้เพราะความเป็น Monopoly ( ด้วยสัมปทานของรัฐ ที่ไม่มีใครอาจจะแข่งด้วยได้ ) + Growth ของการใช้น้ำที่มีมากขึ้นทุกปี ตามการขยายตัวของรง.ในเขตมาบตาพุด แต่อย่างไรก็ดี หากดูไปที่ PE ratio ผมคงไม่กล้าพูดว่า EASTW นั้น undervalue เพราะพีอีปาเข้าไปกว่า 11 -12

5. หลังจากที่ผมตัดสินใจที่จะประเมิน EASTW ด้วย DCF เพื่อจะดูว่า หุ้นตัวนี้มี MOS เพียงพอที่ผมจะลงทุนหรือไม่ ผมก็เริ่มหาตัวเลขต่างๆ ที่จำเป็นต้องใช้ทันที, โชคดีมากที่ EASTW เคยมาออกงาน opp day และให้ข้อมูลเรื่องแผนการลงทุนกับนลท.อย่างละเอียด

6. ตัวเลขชุดแรกที่จำเป็นต้องใช้คืออัตราการเติบโตของรายได้ ถ้าดูข้อมูลย้อนหลังกลับไป และที่บริษัทคาดการณ์ในอนาคต ความต้องการการใช้น้ำดิบในเขตนี้ น่าจะเพิ่มประมาณ 7 -8% ต่อปี แต่บริษัทเองสามารถปรับค่าน้ำขึ้นได้ด้วย บริษัทจึงน่าจะมีการเติบโตของรายได้ประมาณ 10% ต่อปี ไปได้อย่างน้อย 5 ปี ( แต่ผมขอคิดสองปีแรก 15% เนื่องจากผมเชื่อว่าปี 2011 น่าจะมีการปลดล็อคมาบตาพุดสำเร็จ ซึ่งจะมีการ run โรงงานเพิ่มอย่างมาก ในช่วงสองปีแรกหลังปลดล็อค ) และหลังจากห้าปีไปแล้วผมขอคิดให้รายได้ของ EASTW เติบโต 3.5% ( Terminal growth ) เท่าๆกับอัตราการเติบโตของ GDP ของประเทศ

7. หลังจากได้ Revenue สิ่งต่อมาที่จะต้องหาก็คือ EBIT, ข้อมูลของงบปี 53 และย้อนหลังกลับไป เราพบว่าบริษัททำ EBIT ได้ประมาณครึ่งนึงของ Revenue ซึ่งผมก็จะอนุมานต่อว่าบริษัทน่าจะรักษาความสามารถในการทำกำไรก่อนดอกเบี้ยและภาษีได้ในระดับนี้ตลอด ( อันนี้ที่จริงถ้าบริษัทขายน้ำได้ revenue เยอะขึ้น, บริษัทน่าจะทำ EBIT ได้เยอะขึ้น มากกว่า 50% ของ revenue เพราะต้นทุนขายของบริษัทจำนวนหนึ่งเป็น Fix cost แต่อย่างไรก็ดีเพื่อความ conservative ผมขอคิดแค่ 50% เท่าเดิมพอ )

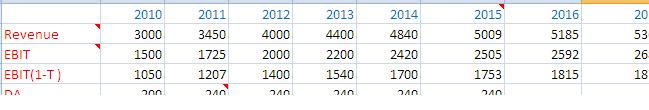

จากข้อมูลข้อ 6 -7 เราจะได้ข้อมูลของ EBIT ( 1 – Tax ) ดังนี้

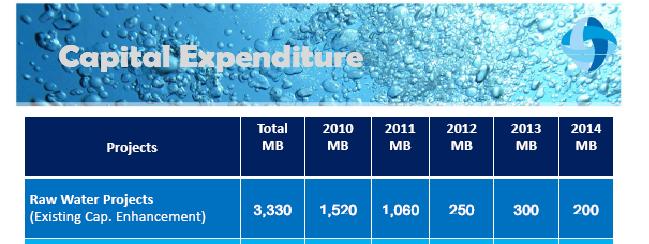

8. ข้อมูลชุดต่อมาที่เราต้องหาก็คืองบลงทุนในอนาคต ( CAPEX ) ซึ่งปกติข้อมูลตรงนี้จะหาค่อนข้างอยากถ้าเราอยากจะได้จริงมักต้องโทรไปหา IR ของบริษัท ( ซึ่งหลายๆครั้ง IR ก็มักจะไม่รู้ ) แต่ของ EASTW โชคดีตรงที่ว่าบริษัท เผยงบลงทุนตรงนี้ออกมาเลยใน opp day

9. ข้อมูลต่อไปที่เราต้องมองหาคือ ค่าเสื่อม ถ้าเราดูงบปี 53 จะพบว่าบริษัทตัดค่าเสื่อมปีละ 200 ล้านบาท และผบห.ให้ข่าวว่าในปี 54 จะมีการลงทุนเพิ่มอีกประมาณ 1,600 ล้าน ( ตัดค่าเสื่อม 40 ปี ) ซึ่งหลังจากปี 54 จะไม่มีการลงทุนทำระบบท่อส่งน้ำอีก เพราะระบบท่อส่งน้ำจะสมบูรณ์แบบแล้ว ( CAPEX ที่เห็นหลังปี 54 เป็น maintainance CAPEX ทั้งหมด ) จากข้อมูลตรงนี้เราจะได้ว่า หลังปี 54 เป็นต้นไป บริษัทจะมีค่าเสื่อม 200 + ( 1,600/40 ) = 240 ล้านบาทต่อปี

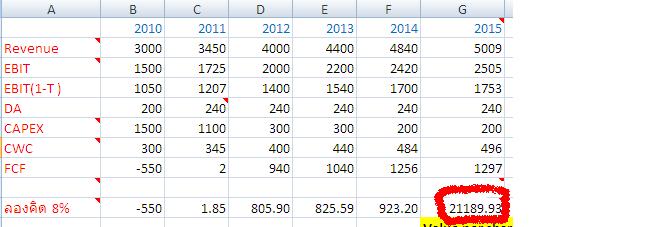

10. ข้อมูลตัวสุดท้ายที่เราจะหาคือ CWC, ข้อมูลของปี 53 คือบริษัทใช้ WC เพิ่มขึ้น 300 ล้านบาท ผมจะประมาณต่อว่า หากบริษัทมีรายได้เพิ่ม 10% บริษัทก็น่าจะต้องใช้เงินทุนหมุนเวียนเพิ่มในอัตราส่วนเดียวกัน หลังจากได้ข้อมูลครบ เราก็จะเริ่มคำนวณ FCF ในแต่ละปีออกมาได้

11. สำหรับการคิดลด ผมขอลองคิดลด ที่ 8 -9 -10% ดู ผมมองว่าบริษัทมีลูกค้าที่แน่นอน มีรายได้ที่มั่นคงและน่าจะเติบโตตามที่คาดแน่ๆ จิงขอคิดลดแค่ที่ไม่เกิน 10%

12. จากตาราง ความน่าสนใจของการคำนวณคือว่า หลังจากปี 2015 ไปจนถึงอนันต์ ที่เราคิดการเติบโตของ revenue ที่ 3.5% ต่อปี เราจะคำนวณ FCF ทั้งหมดตรงนี้ได้อย่างไร

ให้ D = FCF ในปี 2015

r = อัตราคิดลด

g = อัตราเติบโต ( terminal growth )

เราจะได้ว่้า บริษัทจะผลิต FCF ได้ = D ในปี 2015

= D ( 1 + g ) ในปี 2016

= D ( 1 + g )^2 ในปี 2017

= D ( 1 + g )^3 ในปี 2018 ไปเรื่อยๆ

ถ้าเราจับ FCF ตั้งแต่ปี 2015 มารวมกัน ( โดยคิดลดตามจำนวนปีให้เรียบร้อย ) จะมีค่าเท่ากับ

[ D / ( 1 + r ) ] + [ D ( 1 + g ) / ( 1 + r ) ^ 2 ] + [ D ( 1 + r )^2 / ( 1 + r ) ^ 3 ] + ….. ไปจนถึงอนันต์

ซึ่งอนุกรมข้างบน สามารถคำนวณทางคณิตศาสตร์ได้เป็น

[ D / ( 1 + r ) ] + [ D ( 1 + g ) / ( 1 + r ) ^ 2 ] + [ D ( 1 + r )^2 / ( 1 + r ) ^ 3 ] + …..= D / ( r –g )

กลับมาทื่ EASTW ของเรา เราคิดให้ EASTW เข้า terminal growth ( โตเหลือแค่ 3.5% / yr ) ที่ปี 2015 ซึ่ง FCF ของปี 2015 = 1,297 ล้านบาท

ถ้าคิดลด 8% เอาแทนในสูตรจะได้ว่าตั้งแต่ปี 2015 เป็นต้นไปบริษัทจะผลิต free cash flow ได้ 1297 / ( 8% – 3.5% ) = 28,828 ล้านบาท ค่าที่ได้นี้เป็นมูลค่าปีที่ 4 ซึ่งจะมีมูลค่าในปัจจุบันที่ 28,828 / ( 1.08 )^4 = 21,189.93 ล้านบาท

** เงิน 28,828 ล้านบาท เป็นมูลค่าในปีที่ 4 ไม่ใช่ปีที่ 5 เนื่องจากเป็นการคิด DCF ของ terminal growth หลังสิ้นปี 2014 ( เปรียบเทียบง่ายๆ เหมือนเรายืนอยู่ ณ ปี 2014 แล้วคิด DCF ตั้งแต่ปี 2015 ออกมา ดังนั้น 28,828 ล้านนี้ย่อมเป็นเงินที่เราคาดหวังจะได้ในปี 2014 นั่นเอง )

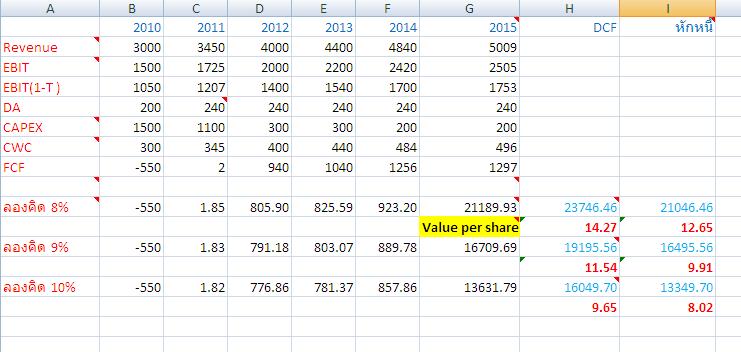

13. หลังจากนั้นเราก็เอา FCF ที่คิดลดแล้วในแต่ละปีมารวมกัน ( ปี 2011 ลด 1.08, 2012 ลด (1.08)^2 ,….. ) ก็จะได้กระแสเงินสดที่บริษัทจะผลิตได้คั้งแค่ปีนี้ จนปีอนันต์ออกมา และเมื่อนำไปลบออกด้วยหนี้สินทั้งหมดที่บริษัทมี เราก็จะได้มูลค่าที่เหมาะสมของบริษัทออกมานั่นเอง ( เอาจำนวนหุ้นทั้งหมดมาหารก็จะได้ value per share ที่เหมาะสม )

14. ทำซ้ำแบบเดิม แต่ลองคิดลดที่ 9 – 10% ดูแทน

จะเห็นได้ว่่า แม้เราจะเผื่อการคิดลดเป็นถึง 10% แล้ว ( ซึ่งผมมองว่าน่าจะมากเกินไปสำหรับกิจการแบบ eastw ) ราคาในกระดานตอนนี้ที่ 6 บาท ก็ยังถือว่า undervalue อยุ่ แสดงว่ากิจการนี้มี mos มากเพียงพอ ที่จะให้เราเข้าไปลงทุน

ปล.1 ผมคำนวณ DCF ของอีสวอเตอร์ตั้งแต่ประมาณกลางปี 2010 ดังนั้น DCF ของผมจะนับปี 2010 เป็นปีที่ 0, หากเพื่อนนลท.จะทำ DCF ขึ้นมาเอง และเริ่มคำนวณจากวันนี้ ต้องใช้ปี 2011 เป็นปีที่ 0 แทน

ปล.2 บทความนี้ตั้งใจจะนำเสนอวิธีการคิด DCF ไม่ได้มีเจตนาจะชี้นำราคาหุ้นของ EASTW แต่อย่างใด

DCF made easy (1- 2)

โดย นพ.ปฐมพงษ์ อึ๊งประเสริฐ (reiter)

http://reitertvi.wordpress.com/

March 7, 2011

g ที่เราใช้เป็นอัตราการเติบโตเมื่อบริษัทเข้าสู่ภาวะอิ่มตัวครับ ( terminal growth ) ดังนั้นตัวเลขจะไม่มีทางเป็น 20% แต่จะเติบโตได้พอๆกับเงินเฟ้อ หรืออย่างมากก็พอๆกับอัตราการเติบโตของเศรษฐกิจโลกโดยเฉลี่ย ที่แถวๆ 3-4% ครับ ( บริษัทไม่มีทางจะโต 20% ไปได้เรื่อยๆ เพราะไม่อย่างนั้นจะกลายเป็นว่าวันนึงบริษัทนั้นจะโตมากกว่าโลกทั้งใบเสียอีก )

อยากสอบถามคุณปฐมพรว่า หนี้สินของบริษัทประมาณ2,700 ที่ใช้ในการหา มูลค่ากิจการหายังไงครับ

และอยากทราบว่าจะขอfile excel ที่คิดหามูลค่ากิจการ EASTWได้ไหมครับ เผื่อว่าจะได้เอาไปคิดหาบริษัทอื่นได้ครับ