ถ้าใครได้ลงทุนในแนว VI มานานระดับหนึ่ง หรือได้อ่านหนังสือที่เกี่ยวกับแนวทางการลงทุนแบบเน้นคุณค่าทั้งของไทยและของฝรั่ง น่าจะคุ้นเคยกับอัตราส่วน 3 ตัวที่เขียนไว้ที่ชื่อเรื่องในวันนี้…

ยังไงสำหรับคนที่อาจจะยังเป็นมือใหม่ ผมจะขอทบทวนความหมายของอัตราส่วนทั้ง 3 ตัวอีกรอบนะครับ

P/E – ย่อมาจาก Price/Earning per Share ถ้าสมมติว่ากำไรของบริษัทไม่เติบโตเลย P/E จะหมายถึงระยะเวลาคืนทุน เช่น P/E 5 เท่าหมายถึงระยะเวลาลงทุน 5 ปี … P/E นี่ยิ่งต่ำยิ่งดีครับ

P/BV – ย่อมาจาก Price/Book Value ซึ่ง Book Value นี่จริงๆก็คิดมาจากส่วนของผู้ถือหุ้น (Equity) หารด้วยจำนวนหุ้น … ยิ่งเราซื้อหุ้นได้ต่ำกว่า BV มากเท่าไหร่ (P/BV ต่ำ) ก็หมายความว่าเราสามารถซื้อหุ้นได้ในราคาต่ำกว่ามูลค่าทางบัญชีของบริษัท ซึ่งตามตำราทั่วๆไปก็จะบอกว่า P/BV ยิ่งต่ำยิ่งดี ตัวเลขมาตราฐานที่มักจะใช้เป็นฐานก็คือเลข 1 เท่า

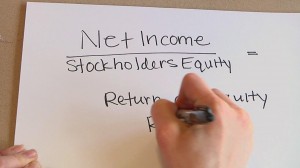

ROE – ย่อมาจาก Return on Equity หรือกำไรสุทธิหารด้วยส่วนของผู้ถือหุ้น เป็นอัตราส่วนที่ Buffett นั้นให้ความสำคัญค่อนข้างมาก ความหมายของ ROE นั้นเป็นตัวที่บ่งบอกว่า เงินที่บริษัทเก็บเอาไว้ทุกบาทนั้น บริษัทสามารถนำไปทำให้งอกเงยได้ในอัตราผลตอบแทนเท่าไหร่ … เพราะฉะนั้น ROE ยิ่งสูงก็ยิ่งดี ตัวเลขมาตราฐานที่มักจะใช้กันคือความสูงกว่า 12 – 15% อย่างต่อเนื่องหลายๆปี

ที่กล่าวไปข้างต้นก็เป็นสิ่งที่หนังสือทั่วๆไปให้ความหมายไว้ แต่ไม่ค่อยมีใครพูดถึงความสัมพันธ์ของ Ratio ทั้ง 3 ตัวนี้ซักเท่าไหร่ .. ผมจะลองผูกสูตรให้ดูกันนะครับ

P/E = Price/EPS = Price/(Net Profit/Number of Share)

P/BV = P/BV = Price/(Equity/Number of Share)

ROE = Return/Equity = (Net Profit/Equity)

ลองเอาผูกกันดูนะครับ จะได้ P/BV = P/E x ROE

จากที่หนังสือทั่วไปบอกว่าหุ้นที่ดีจะต้องมี P/E ต่ำ P/BV ต่ำ ROE สูง ลองมาใส่ในสูตรจะเห็นว่ามันมีความขัดแย้งกันอยู่พอสมควร

1. สมมติว่าให้หุ้นตัวหนึ่งมี P/E คงที่ที่ 10 เท่า ถ้า ROE เท่ากับ 5% หรือ 0.05 จะได้ P/BV 0.5 ก็จะเห็นว่า P/E หุ้นตัวนี้อยู่ในระดับกลางๆ ไม่สูงไม่ต่ำไป P/BV ก็ต่ำเพียง 0.5 ก็ถือว่าถูกมาก แต่ ROE ที่ 5% นั้นจริงๆแล้วถือว่าต่ำมาก

2. สมมติให้หุ้นอีกตัวหนึ่งมี P/E เท่ากับ 10 เหมือนกัน ROE 20% P/BV จะเท่ากับ 2 ซึ่งจะเห็นว่าถ้ามองจาก P/BV นั้นอาจจะมองว่าหุ้นราคาไม่ถูกแล้ว เพราะแพงกว่ามูลค่าทางบัญชีถึง 1 เท่า แต่ถ้ามองในแง่ของ ROE ที่สูงถึง 20% ก็จะเห็นว่าหุ้นตัวนี้มีคุณภาพดีมากๆตัวหนึ่ง

แล้วปัญหาก็คือเราจะเลือกซื้อหุ้นตัวไหนดี เบอร์ 1 หรือ เบอร์ 2 เพราะจากสูตรข้างต้นจะเห็นว่า P/BV ต่ำกับ ROE สูงนั้นมักจะไม่มาด้วยกัน … เราจะต้องเลือกอย่างใดอย่างหนึ่ง

ในมุมมองของผม ส่วนใหญ่การลงทุนที่ผ่านมาที่ทำให้ผมประสบความสำเร็จอยู่ซ้ำๆคือ หุ้นประเภท 2 ที่มี ROE สูงแม้จะมี P/BV สูง … เพราะฉะนั้นเวลาลงทุนจริงๆ ผมแทบจะไม่ได้มอง P/BV เลยครับ ส่วนใหญ่ก็จะมอง P/E ROE และอนาคตของบริษัทซะมากกว่า ซึ่งตอนนี้มาดูหุ้นใน Port ของผม ก็เป็นหุ้นที่มี P/BV อยู่ในระดับ 3 – 4 เท่าทั้งนั้น (มีเพียงตัวเดียวที่ P/BV ประมาณ 1 เท่าหน่อยๆ) และ ROE ประมาณ 30-40%

สาเหตุที่ผมเลือกหุ้นที่มี ROE สูงมากกว่าหุ้นที่มี P/BV ต่ำ เพราะการลงทุนแบบเน้นคุณค่านั้น ก็แบ่งออกเป็น 2 แนวหลักๆคือ แนวเกรแฮมที่เน้นหุ้นที่ราคาถูกเพียงอย่างเดียว ซึ่งจะเน้นการซื้อหุ้นที่ P/BV ต่ำ P/E ต่ำ และแนวที่ 2 คือ แนว Buffett ที่เน้นหุ้นที่มีคุณภาพสูงราคาเหมาะสม คือซื้อที่มี ROE สูงอย่างต่อเนื่องและมีแนวโน้มจะดีต่อไป ในขณะที่ P/E ก็ไม่แพงมากเกินไป การลงทุนทั้ง 2 แนวนั้นถ้าจริงๆแล้วผมว่าใช้ได้ดีทั้งคู่ แต่จากผลงานของทั้งบัฟเฟตเทียบกับเกรแฮมก็จะเห็นว่าแม้เกรแฮมจะทำผลงานได้ดีแต่ Buffett นั้นทำผลงานได้ดีกว่ามาก …

แล้วเมื่อไหร่เราถึงจะควรซื้อหุ้นที่มี ROE ต่ำและมี P/BV ต่ำ?

1. เมื่อนักลงทุนเป็นนักลงทุนที่อาจจะไม่มีความรู้หรือไม่มีเวลาติดตามข่าวสารการลงทุนอย่างต่อเนื่อง การลงทุนในหุ้นที่มี P/E และ P/BV ต่ำหลายๆตัว (ผมว่าอย่างต่ำต้อง 10 ตัว) เนื่องจากเป็นการลงทุนที่มีการพิสูจน์มาระดับหนึ่งแล้วว่าให้ผลตอบแทนที่ชนะตลาดได้ แต่สำหรับคนที่มีความรู้ในด้านการลงทุนด้านธุรกิจ และต้องการผลตอบแทนที่สูงกว่า ผมว่าการซื้อหุ้น P/BV ต่ำคงไม่ใช่คำตอบที่ดีเท่าไหร่

2. เมื่อเราเจอหุ้นที่มีพื้นฐานเปลี่ยนแปลงในทางที่ดีขึ้นอย่างชัดเจน สมมติมีหุ้นตัวหนึ่ง ในอดีตอาจจะมีผลกำไรที่ไม่ค่อยดีทำให้มีค่า ROE ต่ำอยู่นาน แต่ถ้าเรามีข้อมูลเพียงพอว่าบริษัทมีพื้นฐานที่เปลี่ยนไป เช่น มีการลงทุนในโครงการบางอย่างที่ได้ผลดีมากและสามารถสร้างกำไรในอนาคตได้เป็นกอบเป็นกำ ซึ่ง ROE ในอนาคตจะเพิ่มสูงขึ้น ถ้าเรามีโอกาสได้เจอหุ้นแบบนี้ โอกาสที่จะกำไรหลายๆเท่าต้วนั้นมีสูงมาก หุ้นพวกนี้เห็นได้บ่อยๆในกลุ่มธุรกิจวัฏจักร ที่อยู่ในช่วงต่ำสุดของ Cycle และกำลังมีแนวโน้มที่ดี ในอดีตก็จะเห็นหุ้นเรือเมื่อหลายๆปีก่อนมี ROE ต่ำมากๆ P/BV ก็ต่ำมากๆเช่นกัน จนค่าระวางเพิ่มขึ้น ROE ก็เพิ่มขึ้นสูงถึงระดับ 100% ใครได้ซื้อหุ้นพวกนี้ไว้ลงทุนระยะยาวจนปัจจุบันน่าจะทำกำไรได้หลาย 10 เท่าภายในระยะเวลาไม่นานมากนัก

จริงๆแล้วค่า ROE นี่ยังมีความหมายลึกๆที่สามารถเขียนได้อีกเยอะเลย .. ยังไงผมจะเก็บเอาไว้ต่อในคราวหน้าละกันนะครับ ..

####

ROE (ต่อ)

เมื่อบริษัทใดๆก็ตาม ทำธุรกิจมีกำไร บริษัทมีทางเลือกหลักอยู่ 4 ทางในการจัดสรรเงินดังกล่าว ได้แก่

1. เก็บเงินไว้ลงทุนต่อ – ถ้าบริษัทมีแผนในการลงทุน และคิดว่าการเก็บกำไรเอาไว้ลงทุนต่อ จะทำให้บริษัทมีกำไรในอนาคตที่ดีขึ้นก็เป็นทางเลือกที่ดี

2. เก็บเงินไว้จ่ายคืนหนี้ – ถ้าบริษัทมีหนี้สินมากเกินไป หรือภาระดอกเบี้ยสูงซึ่งทำให้บริษัทความเสี่ยงมาก บริษัทก็ควรเก็บเงินบางส่วนไว้จ่ายคืนหนี้สินเพื่อลดภาระดอกเบี้ยและลดความเสี่ยง

3. จ่ายออกมาเป็นเงินปันผล – ถ้าบริษัทไม่มีแผนในการใช้เงินลงทุน การจ่ายเงินสดคืนออกมาให้กับผู้ถือหุ้นก็เป็นทางเลือกที่ดี เพราะการที่บริษัทเก็บเงินสดไว้กับบริษัทมากๆ โดยเอาเงินไปฝากธนาคารจะให้ผลตอบแทนที่ต่ำ สู้จ่ายออกมาเป็นเงินปันผล แล้วให้ผู้ถือหุ้นเอาเงินไปลงทุนต่อเองจะดีกว่า

4. ซื้อหุ้นคืน – กรณีที่บริษัทมีเงินสดเหลือและไม่มีแผนในการลงทุน พร้อมกับการที่ราคาหุ้นของบริษัทนั้นมีมูลค่าต่ำกว่ามูลค่าที่แท้จริง บริษัทนั้นอาจจะนำกำไรที่เหลือมาซื้อหุ้นของบริษัทคืน เพื่อทำให้จำนวนหุ้นน้อยลง กำไรต่อหุ้นก็จะดีขึ้น รวมถึงปันผลในอนาคตก็จะสูงขึ้นเพราะตัวหารน้อยลง

ทางเลือกทั้ง 4 วิธีนั้นสามารถแสดงถึงวิธีการบริหารจัดการกับเงินของบริษัทได้เป็นอย่างดี และทางเลือกทั้ง 4 นั้นก็มีผลกระทบกับค่า ROE โดยแสดงเป็นตัวอย่างได้ดังนี้

บริษัท A – อยู่ในธุรกิจที่มีการเติบโตอย่างต่อเนื่อง บริษัทเห็นว่าการเก็บผลกำไรไว้ลงทุนต่อจะให้ผลตอบแทนที่ดีกว่า บริษัทจึงไม่จ่ายเงินปันผลออกมาและเก็บเงินไปลงทุนทั้งหมด ถ้าเราดูจาก ROE จะเห็นว่าค่า E จะเพิ่มขึ้นเรื่อยๆเพราะบริษัทกำไรจะไปทำให้ E เพิ่มขึ้น (เพราะบริษัทไม่ได้จ่ายเป็นเงินปันผลออกมา) แต่ในขณะเดียวกันเมื่อบริษัทลงทุนเพิ่มขึ้นรายได้ก็เพิ่มขึ้น กำไร (Return) ก็เพิ่มขึ้น เพราะฉะนั้น ROE ของบริษัท A จะยังคงสูงต่อไป ตราบใดก็ตามที่บริษัท A สามารถนำไปลงทุนได้อย่างเหมาะสม (สูงกว่าค่า ROE เดิมของบริษัท) หุ้น A จะถือว่าเป็นหุ้น Growth Stock ที่น่าลงทุนตัวหนึ่ง

บริษัท B – อยู่ในธุรกิจที่ผ่านช่วงลงทุนครั้งใหญ่มาไม่นาน ในอดีตบริษัทต้องลงทุนขยายกำลังการผลิตครั้งใหญ่เพื่อให้สอดคล้องกับความต้องการสินค้าของบริษัทจนทำให้ในช่วงหลายปีที่ผ่านมาบริษัทต้องกู้หนี้ยืมสิ้นเป็นจำนวนมากทำให้อัตราส่วน D/E ของบริษัทเพิ่มสูงขึ้นถึง 2.5 เท่า บริษัทเห็นว่าการมีหนี้สินมากจะทำให้ความเสียงของบริษัทนั้นสูงเกินไป บริษัทจึงเก็บผลกำไรไว้คืนหนี้สิ้นเพื่อลด D/E ลงให้อยู่ในระดับที่ยอมรับได้ จะเห็นว่าทางเลือกนี้ทำให้ค่า E เพิ่มขึ้น (เพราะกำไรแล้วไม่จ่ายออกมาเป็นปันผล) แต่อย่างไรก็ ทั่วไปเมื่อบริษัทมีการลงทุนครั้งใหญ่แนวโน้มรายได้ของบริษัทมักจะอยู่ในช่วงขาขึ้น (ถ้าบริษัทคาดการณ์ถูก) ทำให้กำไรมีแนวโน้มเพิ่มขึ้นค่า ROE ก็จะคงอยู่ในระดับสูง การคืนหนี้ก็จะทำให้บริษัทนั้นมีผลตอบแทนที่ดีในระดับความเสี่ยงที่ลดลงได้ บริษัท B นั้นจะเห็นตัวอย่างได้ชัดเจนจากหุ้น cycle ในช่วงต้อนๆของวงจรขาขึ้นบริษัทจะลงทุนเป็นจำนวนมาก แล้วค่อยมาคืนหนี้ทีหลัง ถ้าทุกอย่างเป็นไปตามที่คาดหุ้น B ก็น่าลงทุนไม่น้อยเหมือนกัน

บริษัท C – อยู่ในธุรกิจที่อิ่มตัวแล้ว แทบไม่มีการเติบโต รายได้และกำไรคงที่มาหลายปี แต่ในขณะเดียวกันเมื่อบริษัทไม่เห็นการเติบโตบริษัทจึงไม่จำเป็นต้องลงทุนเพิ่มเติมทำให้สามารถจ่ายปันผลได้ 100% ถึงแม้ว่ากำไรจะไม่เพิ่ม (R คงที่) แต่ค่า E ก็ไม่เพิ่มขึ้นด้วยเช่นกัน (ได้กำไรมาเท่าไหร่ก็จ่ายปันผลหมด จึงไม่มีสะสมเป็นกำไร) ค่า ROE ก็จะคงที่ต่อไป ถ้า ROE ของบริษัทอยู่ในระดับสูงอย่างต่อเนื่องเช่น 15% ติดต่อกันนานๆ หุ้น C จะจัดได้ว่าเป็นหุ้นปันผลที่น่าลงทุนอีกตัวหนึ่ง

บริษัท D – เหมือนกับบริษัท C ทุกประการ แต่เนื่องจากผู้บริหารเห็นว่าหุ้น D ในกระดานนั้นมีราคาถูกมาก แทนที่บริษัทจะจ่ายออกมาเป็นเงินปันผล บริษัทจึงซื้อหุ้นคืนจากตลาดแทน การซื้อหุ้นคืนนั้นทำให้ส่วนทุนนั้นลดลง (ค่า E ลดลง) ถ้าบริษัทซื้อหุ้นคืนทุกปีโดยใช้เงินเท่ากับกำไรที่ทำได้ในแต่ละปีค่า E จะคงที่ไปเรื่อยๆ ถึงแม้ค่า R จะไม่เพิ่มขึ้น แต่ ROE ของบริษัทจะยังคงอยู่ในระดับเดิมได้ต่อไป

ถ้าหุ้นทั้ง 4 ตัวนั้นมีค่า ROE ที่สูงอยู่แล้ว และบริษัทสามารถใช้ทางเลือกทั้ง 4 ในการบริษัทเงินเพื่อทำให้ค่า ROE ไม่ลดต่ำลงจากเดิมได้ หุ้นทั้ง 4 ตัวนั้นจะจัดได้ว่าเป็นหุ้นที่น่าลงทุนได้ทั้งหมด

วันนี้ดูเรื่องจะค่อนข้างซับซ้อนหน่อยนะครับ ผมพยายามหาทางอธิบายให้ง่ายแล้วก็ยังทำได้เต็มที่แค่นี้ ถ้าให้พูดให้ฟังอาจจะเข้าใจง่ายกว่า พิมพ์เองมันช้า เอาว่าถ้าใครสงสัยส่วนไหนลองถามๆกันมาดูนะครับ

####

ROE กับ D/E

มีแถมให้อีกหน่อย เกี่ยวกับความสัมพันธ์ของ ROE กับ D/E ซึ่งคงหาอ่านจากหนังสือทั่วไปไม่ได้นะครับ เพราะผมคิดของผมเอง …

ปกติผมจะชอบลงทุนในหุ้นที่มีค่า ROE อยู่ในระดับสูงอย่างต่อเนื่อง เพราะอย่างที่กล่าวไปว่าค่า ROE ที่สูงสม่ำเสมอนั้นแสดงให้เห็นว่าบริษัทใช้เงินได้อย่างเหมาะสม แต่อย่างไรก็ตามอาจจะมีบางบริษัทที่สามารถทำให้ค่า ROE นั้นสูงได้โดยการกู้เงินมาลงทุนเยอะๆ การกู้เงินเยอะขึ้นจะทำให้ค่า D/E (dept/equity) สูงซึ่งค่า D/E นี้แสดงถึงความเสี่ยงทางการเงินของบริษัท เมื่อเข้ามาลงทุนหลายๆคนคงจะได้ยินที่เค้าบอกกันว่า “High Risk High Return” กันใช่ไหมครับ ในการวิเคราะห์บริษัทเองผมก็ให้ความสำคัญกับประโยคนี้เช่นกัน คือถ้าบริษัทมีค่า D/E ที่สูง บริษัทก็ควรจะมีค่า ROE ที่เพิ่มสูงขึ้นด้วย แต่ถ้าผมไปเจอบริษัทไหนที่มีแนวโน้มค่า D/E สูงขึ้นเรื่อยๆ แล้ว ROE นั้นไม่เพิ่มขึ้น (อาจจะคงที่หรือลดลง) ผมจะถือว่าเป็นหุ้นที่ควรระวัง เพราะค่า D/E ที่สูงแสดงว่า High Risk ถ้า ROE ไม่เพิ่มขึ้น แสดงว่า Low Return หุ้นแบบนี้หลีกเลี่ยงไว้ดีกว่า แต่ในทางกลับกันถ้าเจอหุ้นที่ D/E ลดลงแต่ ROE เพิ่มขึ้น แบบนี้ต้องรีบตระครุบเอาไว้เพราะเราจะได้หุ้น Low Risk High Return มาประดับ Port

ปล. ค่า ROE ในแต่ละปีอาจจะผันผวนได้พอสมควร เพราะฉะนั้นเราไม่ควรให้ค่า ROE รายปีมาหลอกเราได้ ควรจะตรวจสอบย้อนหลังไปหลายๆปี เพื่อให้เห็นแนวโน้มของมัน จะได้นำมาใช้ได้ถูกต้อง

P/E P/BV และ ROE

สันติ สิงหวังชา

Yoyo’s Value Investing Way

ขอบคุณมากเลยนะคะ

ใช้ภาษาที่เข้าใจงายดีคะ

สุดยอดครับ นอกจากเก่งยังสามารถถ่ายทอดให้ผู้อ่านเข้าใจได้ง่ายด้วย เป็นประโยชน์มากครับ ผมชอบมากเลยครับที่ยกตัวอย่างประกอบและใส่ความเห็นตัวเองเข้าไปด้วย โหวตให้เลยนะครับ

ขอบคุณครับ เป็นประโยชน์ สำหรับมือใหม่เช่นผมอย่างมาก คงต้องฝึกวิทยายุทธการเรียนรู้ ทั้งทฤษฎีและปฎิบัติอีกมาก จนกว่าจะพ้นคำว่า “แมงเม่า”

ขอสอบถามทีครับ ตรงช่วงต้นๆที่อธิบาย P/E, P/BV และ ROE อยากทราบว่าการผูกสูตรของคุณ นำเอาหลักสมการไหนมาผูกหรอครับ ถึงสรุปผลออกมาได้ P/BV = P/E x ROE

ขอบคุณครับ

ขอบคุณมากๆค่ะ ได้ประโยชน์และทำให้เห็นภาพรวมการเลือกหุ้นดีๆได้ค่ะ เป็นกำลังใจให้เขียนบทความดีๆต่อไปเรื่อยๆนะค่ะ

มีประโยนช์มากครับ

content ทรงคุณค่าไม่ว่าจะผ่านมากี่ปีจริงๆครับ ขอบคุณมากๆที่เขียนอธิบายครับ